Emmanuel Tariot

Associé - Expert-comptable

Comme pour nombre de nouvelles entreprises, se pose pour les start-ups, dès leur création, la question du financement ; une question plus prégnante encore pour elles, qui se distinguent par un business model très consommateurs de trésorerie au cours du développement du projet. Fonds personnels et emprunts bancaires classiques ne suffisent pas toujours aux créateurs de start-ups pour porter un tel projet.

D’autres sources de financement sont heureusement ouvertes à ces entreprises ; nos experts vous en présentent les spécificités et vous partagent les clés pour y accéder.

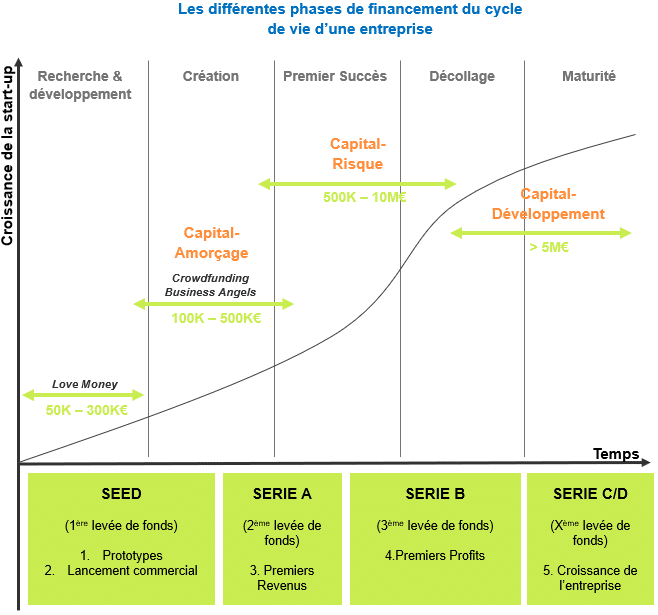

En fonction de la maturité de l’entreprise, de son activité et de sa taille, différents acteurs peuvent être sollicités pour répondre aux besoins de financement des start-ups.

Les financements à privilégier lors du lancement d’un projet sont les suivants :

Une fois que la solution a été PoCée (son concept approuvé) et que la start-up a enregistré une 1ère traction commerciale (qu’elle a déjà séduit des clients), elle peut envisager de solliciter des fonds VC (« Venture Capital » ou fonds capital-risqueur). Ces fonds VC ont vocation à soutenir et financer des start-ups à fort potentiel de développement, pour des besoins en financement jusqu’à 10 M€.

La visibilité est un élément important dans la capacité d’une entreprise à obtenir du financement. Pour ce faire, quelques actions sont à envisager par les porteurs de projet :

Quelle que soit la source de financement envisagée, la demande effectuée aux différents acteurs financiers doit être accompagnée d’un dossier solide et argumenté, qui sera composé notamment, d’un pitch, d’une equity story (description de l’histoire de l’entreprise permettant de convaincre les investisseurs) et d’un business plan complet et détaillé, mettant en avant les objectifs de développement de la structure et les perspectives que la start-up peut offrir.

Le modèle construit par Guy Kawasaki permet en 10 slides de présenter le projet et de répondre aux questions des investisseurs ; dix slides pour une présentation du projet n’excédant pas 20 minutes.

Sont notamment présentés :

L’appui de spécialistes peut être utile pour la réalisation d’un tel support, comme pour sa présentation aux investisseurs. Car il convient d’aller à l’essentiel en n’éludant pas les risques, mais en mettant en relief les informations les plus pertinentes pour les convaincre.

Des simulations (crash test) peuvent permettre au créateur de faire le point de l’excellente maitrise de son dossier, des réponses à apporter pour se démarquer. Là aussi, l’accompagnement de spécialistes s’avère précieux.

Le pitch et l’equity story permettent de présenter le projet à des chargés de participation qui représentent les fonds d’investissement. Ces chargés de participation défendent ensuite chaque projet, en fonction de son potentiel, auprès du comité d’investissement du fonds.

Si ce dernier est intéressé, et avant toute entrée en capital, ont lieu des négociations, sur la base d’une valorisation qui peut être fournie par vos conseils. Mais ce montant n’est généralement pas un montant figé. Il est ainsi généralement proposé des produits permettant de corriger la valeur a posteriori, au cours de tours de table ultérieurs. Par exemple, pour aligner l’intérêt des investisseurs avec la motivation du créateur, des dispositifs de super plus-values peuvent être négociés (la super plus-value permet de rémunérer le créateur sur la surperformance de l’entreprise et, par ce biais, lui permettre de récupérer une partie des parts qu’il a octroyée au fonds d’investissement).

A noter : il peut être utile de prendre contacts avec plusieurs fonds, à sélectionner au regard de l’avancement du projet et du besoin en financement. 6 à 9 mois peuvent être nécessaires pour une mise à disposition définitive des fonds.

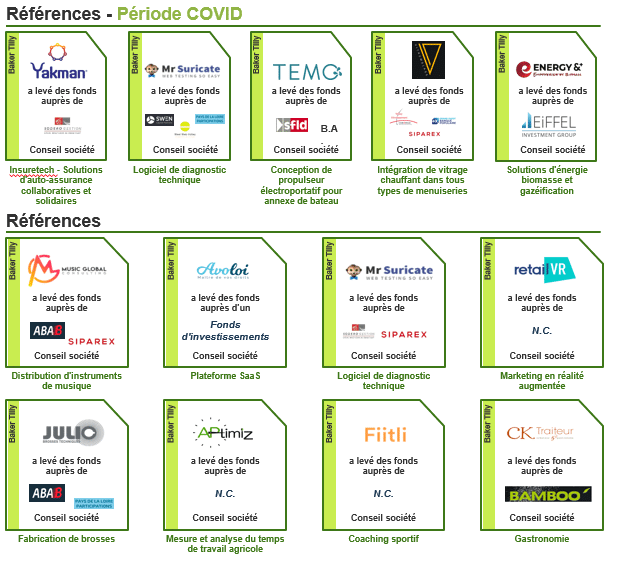

Au-delà de la préparation de votre business plan, de la construction de votre pitch, de sa présentation aux fonds d’investissement et de la négociation avec ces derniers, nos équipes peuvent vous accompagner pour valoriser au mieux votre start-up et réaliser l’ensemble des supports juridiques associés à sa création.

N’hésitez pas à vous rapprocher de nos équipes spécialisées pour tout conseil et appui, quel que soit l’état d’avancement de votre projet.